每年一次免費check TU!人人都可Download環聯信貸報告App免費查閱信貸評級,經常都有個迷思有多信用卡就會整花TU,自己睇下就知呢個唔係事實嚟。先前止咗服務既免費查閱環聯信貸報告TU App,係2025年可以用得返,每年有一次免費可以用。

想討論一下(係討論,唔係我話,因為TU野真係唔多透明)到底同信貸評級同擁有多少張信用卡係咪真係有關係。為此我都做咗少少research同埋拎咗我個case嚟睇睇係咪真係有關係同埋估下應該點樣去解讀。

另外,如有需要keep住睇詳盡報告就需要課金,如現有信貸賬戶/已結束信貸賬戶/信貸申請查詢資料/是否已呈報逾期還款etc等詳盡資料。→付款申請環聯full report

環聯信貸報告免費查閱TU App

- App Store Download “環聯信貸報告/TransUnion”

- 跟住步驟做註册填資料收email開account,下省100字

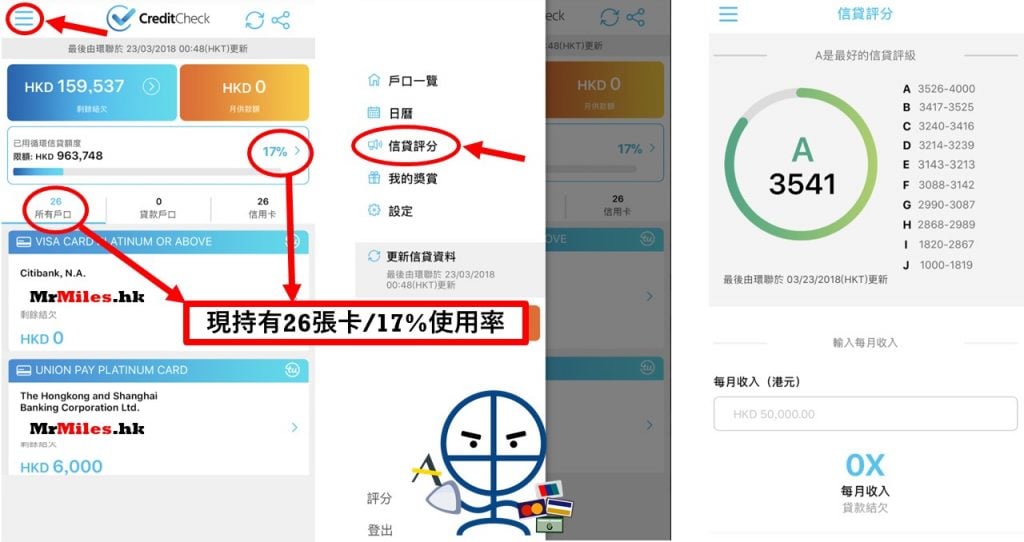

- 成功入到去就睇到你有幾多張信用卡

- 按左上角menu→信貸評分,你就睇到你自己係既信貸評級係乜grade

免費環聯信貸報告:解說及與實用指南

1. 免費環聯信貸報告總覽:評分機制與核心指標

香港的信貸報告由環聯(TransUnion, TU)提供,每年每位消費者可以免費獲取一次。信貸評分範圍為1,000 至 4,000 分,分為A(最高)至 J(最低)級。評分反映還款能力與信用風險,例如 3,551 分(A 級)代表99.87% 還款履行率。

關鍵指標解析:

- 信用額度與使用率(Utilization Rate):建議維持低於 30%,過高可能被視為過度依賴信貸。

- 冷知識:閒置信用卡的影響:持有未使用的信用卡(即使長期未激活)能增加總可用信用額,降低使用率,反而有助提升評分。

2. 個人資料:防詐騙與追蹤漏洞

免費環聯信貸報告列出所有銀行登記的電話與地址,用途包括:

- 核對資料準確性:例如發現錯誤電話號碼(如你個電話尾4字6330但銀行紀錄咗6880)係TU到見到可及時修正避免無法接收 OTP。

- 識別第三方詐騙:若他人盜用身份申請信用卡並填寫陌生電話地址,有咩問題查返可以即刻知道,避免損失

- 銀行角度的追數功能:銀行可透過報告中的聯繫資料追討債務,即使客戶未曾直接提供。若資料與債務人部分吻合(如姓名、ID、地址),銀行可能鎖定「疑似名單」,但需核實後行動(曾有數碼銀行未核實即誤發追數信,遭金管局處分)。

3. 信貸賬戶管理:實用技巧與陷阱

現有賬戶與已結束賬戶詳列每張信用卡或貸款的開戶日期、額度、結餘、還款紀錄等,用途包括:

- 檢查失效戶口狀態:如果你明明已註銷咗張信用卡一年,但係TU report中的信用卡仍顯示為「Active」,需主動聯繫銀行更正,避免影響信用紀錄。

- 規劃信用卡迎新優惠:多數銀行要求「過去 6/12 個月未持有該卡」才能獲信用卡迎新。透過TU報告可以一次過睇晒「賬戶結束日期」,例如某卡於 2024 年4月註銷,即可在 2025 年4月後重新申請以符合迎新資格。

4. 查詢紀錄:銀行如何解讀你的財務動向

- 申請信貸查詢:顯示近期貸款或信用卡申請紀錄。若短期內多次查詢,銀行可能認為財務壓力大,降低批核意願。

- 其他信貸查詢:包括銀行例行檢視現有賬戶。若某銀行查閱後關閉你的賬戶,可能暗示信用風險上升。

實戰建議:優化信用評分的 3 大策略

- 定期檢查個人資料:每年檢視免費環聯信貸報告,修正錯誤電話地址,防範身份盜用。

- 管理信用使用率:保持總使用額低於 30%,必要時註銷閒置卡或申請新卡提高額度減低Utlisation Rate。

- 活用賬戶紀錄:利用報告規劃信用卡迎新週期,並確保已註銷賬戶狀態正確。

信貸評級同擁有多少信用卡真有關係?

里先生做咗少少research,無一個公開而可信既formula話俾你知到底信貸評分點計出嚟,環聯官網都係話計法好複雜,只例出某啲例子出嚟點提升或防止減低信貸評級。都市傳聞越多信用卡個信貸評級越低,里先生認為呢個都係個幾大既謬誤(原因係呢個情況無發生係我身上),然後又會影響到申請mortgage(我唔肯定)。如果真係我都幾大鑊,成日申請卡又cut card再食迎新,總之以量計或申請信用卡密度計既話我諗我都幾麻煩。

先睇睇我個信貸評分情況

- 根據個app,現持有26張信用卡(真常用既10張以內)

- 現時沒有銀行私人借貸或Mortgage(5,6年前曾經有借過做利息套戥,數年前已全部還清)

- Credit Rating: A

- 信貸額HK$96萬

- 信貸使用率17%(截至3月23日)

- 近三個月有申請5張以上新卡

- 從來沒有拖欠卡數

- 一年裡大慨有1-2次因意外無按時還錢被銀行收penalty charge and interest但一個月內還+有打去waive返(未試過唔成功,成世人未試過俾遲還款penalty charge銀行)

雖然26張卡同好多卡精比較既話都真係唔算多,但總可以推翻多卡=信貸評級低吧?至於經常申請信用卡係咪會拖抵信貸評級我真係唔肯定,但我自己就無發生呢個情況。但都小心有見過有師兄要借personal loan搵咗好多間銀行格價,問完好多間之後個評級大降,所以太頻密去check TU都真係會對評級有影響。

環聯付費詳細信貸報告

如有需要睇詳盡報告就需要$280一個月任睇及download,會多咗information,如現有信貸賬戶/已結束信貸賬戶/信貸申請查詢資料/過去48個月還款紀錄/是否已呈報逾期還款etc等詳盡資料,【付費版→實測環聯信貸付費版報告】// 付款申請full report→環聯官網

如何提升信貸評分(純粹個人意見)

- 準時還錢,從不拖欠(借定唔借?還得到先好借!←我buy架)

- 唔好只還Minimum pay(雖然未必會直接當遲還錢,但絕對唔係好習慣)

- 唔好只得一張卡,或者叫做擴大你的個人信貸額(因為見到環聯有寫出嚟話信貸評分會考慮信貸使用率,所以當你既信貸額越大,使用率就會下降咁個信貸評分理論上會上升) (數學題: 分母上升分子不變,比率下跌)

- (給初哥/學生)及早建立信貸評級,信貸評級的開始係由你第一張信用卡/貸款開始,如果你從來未建立過信貸評級,無機會建立正面信貸評級(準時還錢),咁環聯都無basis/理由去提升你的信貸評級

參考資料

別過於倚賴一張信用卡

只使用和申請一張信用卡似乎有助理財,但其實在信貸上過於保守未必是一件好事。只使用一張信用卡的話,就有機會因為信貸使用度過高而影響信貸評分。信貸使用度是以信用卡結餘除以信貸額度所得。一張港幣10,000元信貸額度的信用卡,若結餘是港幣7,000元,信貸使用度是70%。如果同時擁有兩張相同信貸額度的信用卡,而結餘同樣是港幣7,000元,信貸使用度就會減少至35%。信貸使用度越低,信貸評分就越高。

Source: https://www.transunion.hk/zh/education/how_many_credit_cards

環聯保留個人信貸資料的期限為多久?

根據香港個人資料私隱專員公署頒布的《個人信貸資料實務守則》,保留期限如下:

- 環聯可保留最新的信用卡和個人貸款帳戶紀錄,以作信貸參考之用。

- 由賬戶終止日期起開始計算,環聯可保留正常結束的信用卡和個人貸款帳戶紀錄5年。

- 由欠款金額全數償還日期起開始計算,環聯可保留逾期還款紀錄5年;或由欠款人根據香港個人資料私隱專員公署頒布的《個人信貸資料實務守則》通知環聯解除破產日期起計算,保留相關資料5年。兩者以最早的日期為準。

- 由法律程序日期起開始計算,環聯可保留破產申請紀錄8年,其他公眾紀錄7年。

- 由查詢日期起開始計算,環聯可保留會員查詢信貸報告的紀錄2年。

- 假如賬戶在結束前5年內未有出現超過60天的逾期欠款紀錄,而環聯收到會員(里先生:呢個會員係指銀行/財務機構)通知,要求刪除該已結束賬戶的資料時,環聯會盡快將之從資料庫中刪除。

Source: https://www.transunion.hk/zh/assistance/faq

Rules→《個人信貸資料實務守則》

Comments are closed.